Tisková zpráva: Finanční trhy v posledních týdnech otočily svůj směr a po dlouhé době krvácení v grafech znovu začaly převládat zelené svíčky. Je to ale opravdu konec medvědího trhu nebo jen další falešný obrat po kterém bude následovat pád na nová minima? V tomto článku přinášíme názor Štěpána Hájka, seniorního analytika XTB, tvůrce pořadů Týden na trzích a Wall Street open a mnoha dalších analytických a vzdělávacích materiálů.

Akcie pomalu přeceňují sazby, recesi nečekají. Fed už se jí začíná bát.

Minulý rok patřil predikcím ohledně formy přistání americké ekonomiky. Nejdříve to vypadalo nevyhnutelně na tvrdé přistání a propad do recese. Poté se investoři začali opírat a znovuotevření Číny a lepší energetickou situaci v Evropě, což začalo zhmotňovat hladké přistání ekonomiky. To velmi rychle znamenalo přehodnocení dalšího vývoje inflace, která by se poblíž 2 % měla dostat někdy začátkem příštího roku. Protože pokud máme před sebou hladké přistání, nebude inflace padat jako kámen. Trhům však dominují ještě větší optimisté. To nás dostalo k možnosti žádného přistání. Na čem je to postaveno?

Tvrdé, měkké a žádné přistání

Namísto přímé recese nebo mírného ekonomického zpomalení může růst zůstat silný – nebo dokonce znovu zrychlit – a společnosti mohou dosáhnout svých odhadovaných zisků. Zastánci tohoto názoru citují nedávné údaje, které ukazují na pokračující dynamiku spotřeby a silného trhu práce.

Kdo sází na pokles, nesází pouze na recesi

Zde přichází subjektivní pohled každého investora, který je v mém případě založen na datech. Historicky lze vysledovat, že velmi odolná ekonomika vždy přichází spolu s odolnou inflací. Čím silnější ekonomika, trh práce a sentiment na trzích doprovázející tyto faktory, tím restriktivnější musí být Fed a držet sazby vyšší delší dobu. To ve finále omezí ekonomický růst a zatíží ceny akcií. Zápis z posledního zasedání Fedu ukázal něco zajímavého. Bankéři se totiž shodli, že se začínají obávat recese, ačkoliv minulým prohlášením dominovala myšlenka, že recesi se lze vyhnout. Jednoduše Fed začíná počítat s recesí, což je mimochodem nejrychlejší možný způsob, jak dosáhnout 2 % inflačního cíle. Toho může dosáhnou ještě vyššími sazbami.

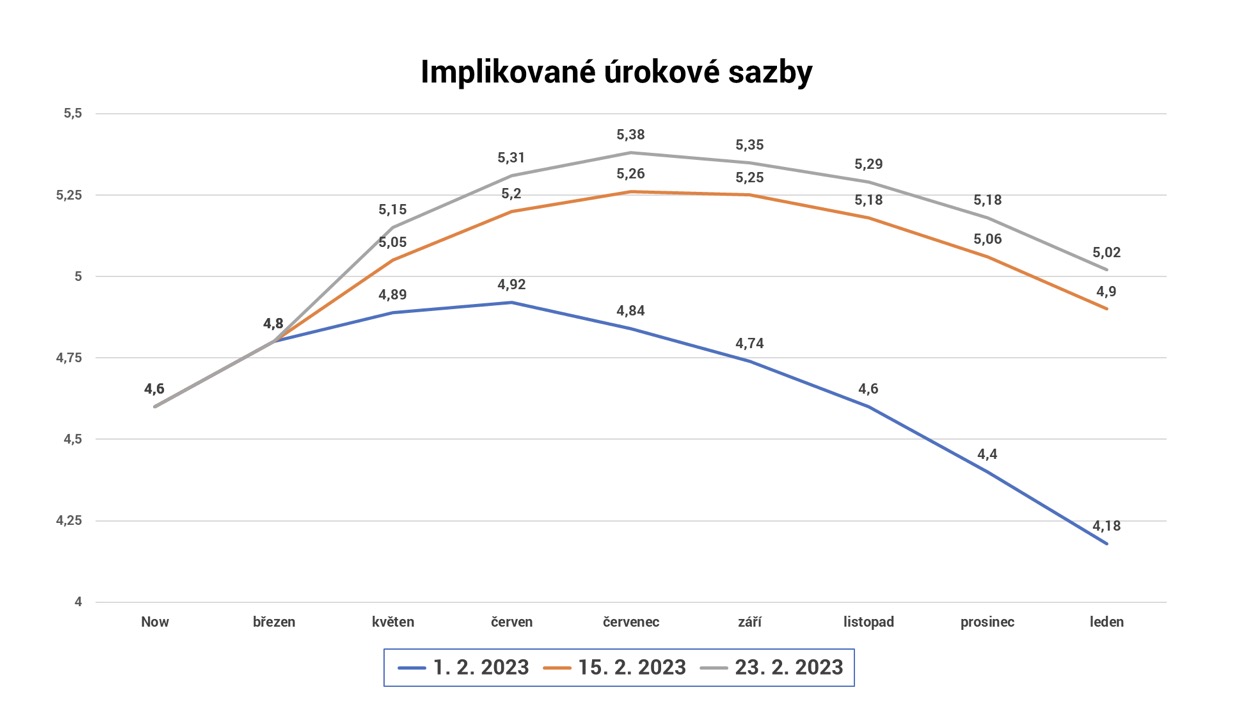

V recesi však věřil do začátku února také trh s dluhopisy. Implikovaná křivka naceňovala, že sazby v druhé polovině roku klesnou o 1 %. Pokles o 1 %, to není žádné hladké přistání. Dnes už trh očekává kosmetické snížení sazeb o 25 bazických bodů, což naznačuje, že pochopil odhodlání Fedu neustoupit inflaci. Stejně tak pochopil, že inflace nebude padat dolů rovnou čarou, což je vidět i na dalších křivkách inflačního očekávání, které rostly za poslední týdny výše.

Graf: Implikovaná křivka očekávání úrokových sazeb v USA (zdroj: Bloomberg, XTB)

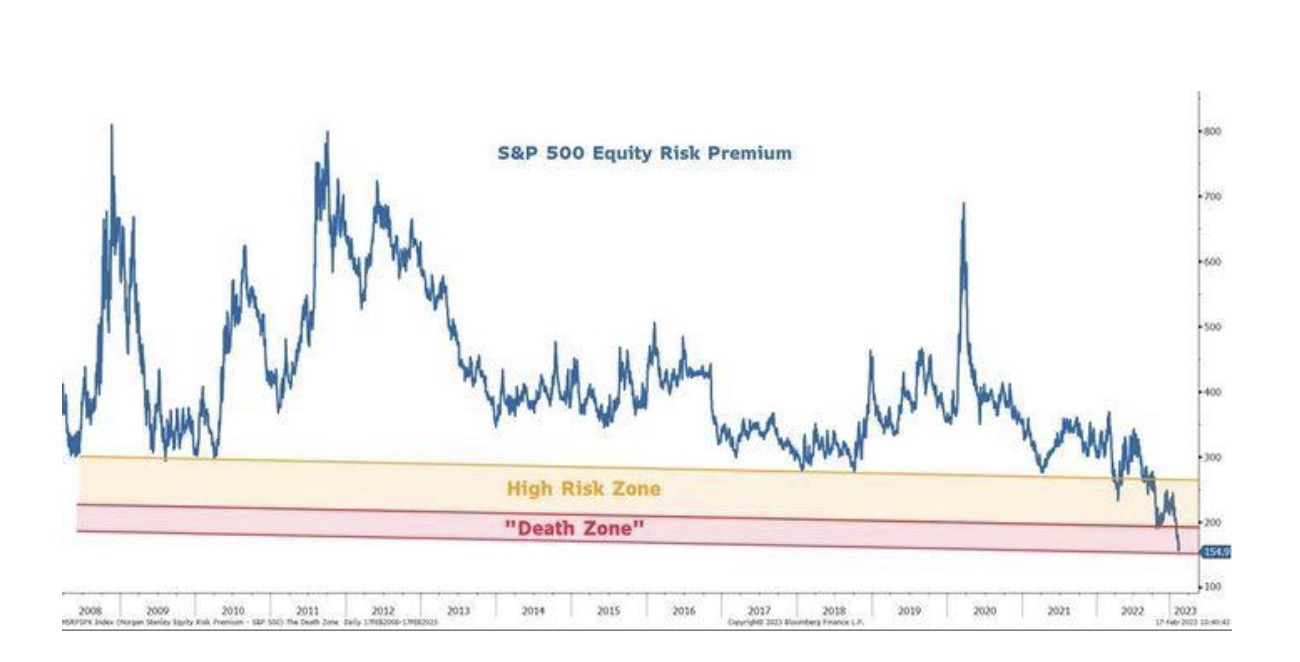

Akciové trhy s žádnou recesí nepočítají a nepočítaly s ní ani začátkem roku. Viděli jsme růsty na spekulativních meme akciích, shortovaných akciích, ztrátových technologiích nebo cyklických společnostech. Mezitím v pozadí zůstaly sektory s masivním růstem ziskovosti jako energie, zdravotnictví nebo utilities. Akcie začaly poslední seance přeceňovat rostoucí výnosy z dluhopisů a výhled pro sazby, ale stále zůstávají nebezpečně vysoko. Tím jsou vystaveny dalšímu poklesu, který podporuje dynamika fundamentu i technických faktorů.

V nebezpečných výškách potřebujete hodně kyslíku

Index S&P 500 se po podzimním poklesu P/E na 15 dostal zpět nad 18, zatímco výrazně klesla riziková prémie. Tato technická kombinace naznačuje, že je lepší stáhnout čipy ze stolu a alokovat kapitál do defenzivních aktiv. To se prozatím neděje a uvolněné finanční podmínky, slabší dolar a lepší likvidita stačila k udržení risk-on sentimentu. Žádné přistání je najednou základním scénářem. Likvidita však začala poslední dny znovu klesat, trhy jsou stále nebezpečně vysoko a margin of safety výrazně klesl. Býci nejsou v takovém bezpečí, jak si mohou myslet. Paradoxně za to mohou čím dál tím lepší ekonomická data, která mění především situaci na dluhopisech, kde rostou výnosy. Výnosy a akcie nekorelují na 100 %, ale investoři na dluhopisech jsou obecně mnohem chytřejší, a pokud akcie reflektovaly jejich pokles, musí reflektovat i jejich růst.

Graf: Equity risk premium (zdroj: Morgan Stanley)

Měli byste chápat, že nemusíte spekulovat na recesi, když spekulujete na pokles trhů. Růst HDP za posledních 10 kvartálů díky obřím stimulům odstřelil od normálu, a i kdyby žádná recese nebyla, návrat dynamiky růstu k původním hodnotám dostatečně stlačí marže a ziskovost. Na marže bude tlačit také postupný pokles pricing power, jelikož spotřebitelé již přestávají akceptovat vyšší ceny. Trhy počítají s poklesem zisků, ale překvapením bude jeho hloubka. Zde je stále prostor pro překvapení na obě strany, ale základní fundament pro nákup akcií je daleko. Přes tuto propast nám může pomoci likvidita a lepší finanční podmínky (to se stalo začátkem roku), ale sledujeme přesný opak.

Situace na trzích se rychle mění. Začátek roku nastoupil s příliš velkou parádou a červených vlaječek najednou začalo mávat více a více. Optimismus vydrží do té doby, dokud si trhy luxusní valuace udrží. Jakmile dále přecení vyšší sazby, přijde pokles a s ním i změna sentimentu, začnou se kumulovat sázky na pokles a kapitál se začne přesouvat z rizikových do defenzivních aktiv. To může na S&P 500 otevřít prostor k otestování minim z minulého roku – investoři se vrátí k tvrdému přistání, což bude moment, kdy chcete nakupovat akcie a nečekat na recesi, protože to už bude na nákupy pozdě.